Налоги являются обязательными платежами, исчисляемыми в бюджет. Резиденты РФ обязаны ежегодно вносить определенный платеж за находящееся в собственности имущество.

Под объекты налогообложения попадают жилые и коммерческие помещения, транспортные средства и иное имущество. Чтобы знать правильную сумму, необходимую для уплаты в бюджет и не довести ситуацию до начисления пеней и штрафов, необходимо быть компетентным в данном вопросе.

Способы получения информации о величине имущественного налога

Налоговые ставки при расчете имущественных налогов разные, поэтому вопрос налогообложения недвижимости всегда остается актуальным. На сегодняшний день существует масса способов узнать свою задолженность и даже распечатать квитанцию в онлайн режиме.

Достаточно воспользоваться Интернет-ресурсами, зайдя на официальный сайт gosuslugi.ru и выполнить ряд простых действий:

- перейти в раздел регистрации, чтобы ввести личные данные, включая ФИО и Идентификационный номер налогоплательщика;

- получить персональные данные, включая логин и пароль.

Те же действия осуществляются на официальном сайте налоговой инспекции в личном кабинете. Таким образом, налогоплательщик получает следующие преимущества:

- возможность распечатать квитанцию после получения уведомления, либо его утери;

- оплата долга в режиме онлайн путем списания средств с любой банковской карты;

- постоянный контроль своих платежей;

- быстрое решение спорных ситуаций о неправильном начислении налога.

Для того чтобы узнать сумму имущественного налога и уточнить нахождения в собственности конкретного имущества, достаточно позвонить государственному налоговому инспектору, который сможет предоставить консультацию в телефонном режиме.

Налогоплательщик должен назвать личные данные и адрес расположения имущественного объекта, по которому требуется узнать начисление налога или пени. За квитанцией для оплаты можно также подойти лично в инспекцию налоговой службы по месту регистрации.

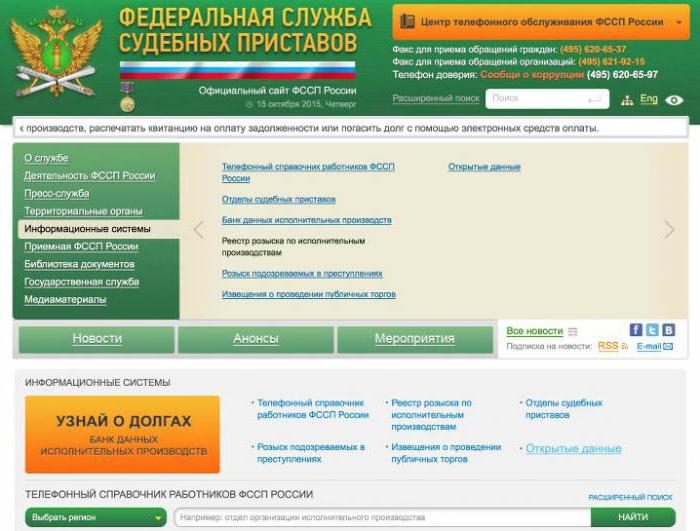

Если имущественный налог не уплачивался долгое время, то обязанности по его взысканию могу передать в Службу судебных приставов.

На официальном сайте ФССП достаточно зайти в «Банк исполнительных производств», ввести свои ФИО, место регистрации и дату рождения. База данных покажет уже начатые исполнительные производства по налогоплательщику, если он вовремя не оплатил налоги.

Новая процедура расчета налога

С 2016 года имущественные налоги будут рассчитываться по новой схеме, и касаться это будет, прежде всего, кадастровой стоимости земли. Так, вплоть до 2020 года налог будет увеличиваться на 20%.

В каждом регионе России установлена единая ставка, составляющая 0,1 процент от кадастровой стоимости. Сумма платежа будет изменяться в зависимости от вида жилого помещения, включая дома, незавершенное строительство и даже гаражи.

Для правильного расчета имущественного налога важно знать несколько полезных советов:

- узнать кадастровую стоимость имущества можно на сайте «Росреестра », где следует перейти в раздел электронных услуг и ввести номер кадастровый номер, присвоенный имеющейся в собственности недвижимости;

- площадь квартиры , которая не облагается налогом, способствует уменьшению кадастровой стоимости;

- полученную сумму следует умножить на 0,1%, чтобы получилась итоговая сумма имущественного налога, подлежащего уплате в бюджет.

Уведомление налогоплательщика

Лицо РФ, имеющее собственности имущество регулярно получает письмо из налоговых органов о необходимости осуществить очередной платеж. Налоговое уведомление должно содержать конкретные данные и быть составлено согласно утвержденной форме (ФНС России от 25 декабря 2014 г. № ММВ-7-11/673.)

Лицо РФ, имеющее собственности имущество регулярно получает письмо из налоговых органов о необходимости осуществить очередной платеж. Налоговое уведомление должно содержать конкретные данные и быть составлено согласно утвержденной форме (ФНС России от 25 декабря 2014 г. № ММВ-7-11/673.)

Данный документ должен содержать следующую информацию:

- величину налоговой базы с указанием ставки;

- доля собственника;

- окончательная сумма для оплаты налога;

- дата внесения платежа.

Уведомление налогоплательщику формируется специалистами налоговых служб и высылается им в виде письма с уведомлением по месту нахождения имущества или проживания налогоплательщика.

Также документ может быть выдан лично под роспись или по телекоммуникационным каналам связи.

Существуют определенные правила по вручению и исполнению обязательств по уведомлению:

- сумма налога, указанная в платежном документе подлежит обязательной уплате в бюджет;

- при неисполнении своих обязательств, налоговая инспекция накладывает пени и штрафы с последующей передачей обязанностей по уплате в ФССП;

- согласно п. 2 ст. 52 и п. 6 ст. 6.1 НК РФ документ вручается не позднее, чем за 30 рабочих дней до наступления даты срока уплаты имущественного налога;

- уведомление направляется не более чем за три прошедших года;

- налогоплательщик может обратиться в инспекцию за получение дубликата уведомления при его утере.

Как только письмо отправляется из канцелярии налоговой инспекции, то по истечении шести рабочих дней оно считается полученным. Как правило, инспекция не обязана пытаться вручать документ лично, поэтому первым делом уведомление направляется по ТКС в автоматическом режиме сразу после формирования его в программе, затем по почте.

При получении уведомления в электронном виде датой получения документа считается официальное подтверждение налогоплательщиком о выгрузке документации через «Личный кабинет».

Сроки уплаты

Любой платежный документ имеет определенную дату его исполнения. При невыполнении своих обязательств налогоплательщик рискует увеличением суммы платежа за счет начисляемых штрафов и пеней за каждый день просрочки.

Для удобства налогоплательщика вместе с уведомлением приходит квитанция об оплате, содержащая все необходимые реквизиты для перечисления денег.

Главное проверить свой ИНН, вписать фамилию и инициалу, поставить дату оплаты и роспись.

Официальным сроком оплаты имущественных налогов является 1 октября, когда платится налог за прошедший год.

Списание налогов – это невозможная процедура, поэтому любая задержка оплаты налога лишь увеличит сумму, но не избавит от нее.

Если последний срок уплаты имущественного налога выпадает на выходной или праздничный день, то заплатить налог необходимо в ближайший рабочий день. Если платежное уведомление приходит позже крайнего срока уплаты имущественного налога, то начисленные пени будут считаться недействительными.

Обязанность по уплате налога наступает после получения налогоплательщиком налогового уведомление, которое должно приходить не позднее, чем за 30 дней до последней даты платежа.

Однако если налог не был уплачен до 1 октября, то все начисленные штрафы необходимо заплатить.

Совершить платеж можно несколькими способами:

- путем перечисления в банк по указанным в квитанции реквизитам;

- через кассу почтовых отделений;

- через любой банк, позволяющий проводить налоговые платежи.

Налоговые платежи граждан должны приниматься во всех банковских и почтовых отделениях без взимания дополнительных комиссий. Перечисление денег в бюджет является бесплатной услугой.

Налоговые платежи граждан должны приниматься во всех банковских и почтовых отделениях без взимания дополнительных комиссий. Перечисление денег в бюджет является бесплатной услугой.

В подтверждение совершенной операции налогоплательщик должен получить квитанцию или чек-ордер с соответствующими реквизитами и правильной суммой. Форма бланка для каждого финансового учреждения определяется Минфином России.

Пеня будет складываться исходя из количества неуплаченной суммы налога и календарных дней просрочки.

При умножении этих двух показателей на 1/300 ставки рефинансирования получится величина недоимки, подлежащая обязательной уплате в бюджет.

В независимости от выходных, праздничных или рабочих дней, пеня будет начисляться ежедневно. Как только платеж будет исполнен по поручению инспекции, пеня начисляться не будет.

За злостное уклонение от налогов налогоплательщик может быть привлечен к административной и уголовной ответственности. При обнаружении недоимки контролирующие органы в течение трех месяцев формируют требование о взыскании образовавшейся задолженности. Документ вручается лично под расписку, заказным письмом с уведомлением, либо по ТКС.

Штрафные санкции составляют:

- 20% от неуплаченной суммы;

- 40% при умышленной неуплате налога.

При получении требования налог должен быть уплачен в бюджет в течение 8 рабочих дней. При нарушении данного срока налоговая инспекция вправе наложить арест на счет в банке, передать дело в ФССП, взыскать задолженность за счет другого имущества, согласно ст. 446 ГПК РФ.

Налоговая инспекция вправе обратиться в суд, если сумма задолженности превысит 3000 рублей, но срок подачи иска не может превышать шести месяцев.

Определение налога за счет кадастровой стоимости

С 2016 года порядок расчета имущественного налога несколько меняется:

- ставка колеблется в пределах 0,1-2%

- самые низкие начисления наблюдаются на жилые квартиры и частные дома, а также гаражи, единые комплексы, машиноместа и недострои;

- предусмотрены вычеты на 50 квадратных метров общей площади дома, на 20 метров всей квартиры и на 10 метров отдельной комнаты;

- право на льготу имеют ветераны, чернобыльцы, Герои России и другие категории граждан.

Кадастровая стоимость – это условная цена жилья, включающая множество факторов, включая:

- год постройки дома, где находится квартира;

- стоимость одного квадратного метра площади;

- экономическая ситуация в месте расположения жилья;

- наличие или отсутствие инфраструктуры.

Для расчета имущественного налога необходимо знать точную кадастровую стоимость своего жилья. В этом налогоплательщику может помочь запрос в «Росреестр» , посреднические фирмы или при личном посещении сайта «Госуслуги».

При несогласии с кадастровой оценкой стоимости жилья налогоплательщик имеет право подать иск в суд для обжалования кадастровой стоимости. Точная величина всех показателей позволит получить достоверные данные и заплатить нужную сумму в бюджет, избегая начисления недоимки и прочих штрафных санкций. Можно всегда контролировать свои платежи при помощи официального сайта ФНС.

С каждым годом все больше и больше граждан жалуют на то, что им не приходит извещение о том, что требуется заплатить налог на квартиру. Как узнать о задолженности в данной области? Какие советы и рекомендации помогут пролить свет на ситуацию? Обо всем этом будет рассказано далее. На самом деле каждый налогоплательщик способен быстро и без проблем решить поставленную задачу. Некоторые интересуются методами оплаты налога. Об этом тоже будет рассказано.

Какие налоги доступны для проверки

Первый вопрос - это какие налоги можно проверить тем или иным способом. Возможно, некоторые задолженности нельзя увидеть? На деле это не так.

На сегодняшний день гражданин может проверить налоги:

- на имущество;

- за землю;

- на транспортное средство.

Можно сказать, что любые налоговые платежи доступны для проверки. Увидеть можно:

- текущую сумму, положенную к оплате до конкретной даты;

- пени, начисленные за просрочку платежей;

- образовавшийся налоговый долг.

Следует обратить внимание на то, что некоторые методы, предложенные далее, доступны только при реальной просрочке платежа. Например, если на гражданина открыто делопроизводство. Этот факт необходимо учитывать.

Информация для проверки

Хочется понять, сколько составляет налог на квартиру? Как узнать о задолженности по данному платежу? Для этого придется располагать некоторой информацией. В основном данные зависят от выбранного метода решения поставленной задачи. Но в целом можно назвать конкретный список информации, способствующей облегчению проблемы.

Чтобы узнать налог на квартиру, потребуется:

- адрес недвижимости;

- Ф. И. О. хозяина квартиры;

- ИНН налогоплательщика;

- СНИЛС гражданина;

- индекс налогового документа/номер делопроизводства.

Этого будет достаточно для осуществления проверки практически любым способом. Желательно дополнительно иметь при себе:

- удостоверение личности (паспорт РФ);

- свидетельство о правах собственности на квартиру.

Наличие данных бумаг значительно облегчает жизнь. Особенно если хочется выяснить, сколько придется заплатить за квартиру в виде налога. Какие варианты решения поставленной задачи имеют место?

Способы проверки

Интересен налог на квартиру? Как узнать сумму, положенную к уплате в том или ином случае за недвижимость? Сделать это способен каждый налогоплательщик! Конкретный способ проверки выбирается на усмотрение человека. Принципиальной разницы в большинстве случаев нет.

Проверить налоги и задолженности можно:

- лично;

- по почте.

На практике чаще всего встречается первый вариант развития событий. Среди основных способов проверки налогов за квартиру выделяют:

- обращение в ФНС РФ (районную);

- использование сайта ФНС;

- работу с порталом "Госуслуги";

- поиск платежа через сторонние сервисы;

- обращение к помощи сайта "Оплата Госуслуг";

- интернет-банкинг (например, через "Сбербанк Онлайн" или "Тинькофф");

- использование интернет-кошельков;

- ожидание оповещения по почте;

- работу с сайтом судебных приставов РФ.

Следует обратить внимание на то, что последний способ актуален только при просрочке платежа. В противном случае он не имеет места. Пока на гражданина не начато делопроизводство, нельзя воспользоваться сайтом судебных приставов для проверки налоговых задолженностей. Далее будет более подробно рассказано о каждом методе.

Ожидание

Как можно узнать налог на квартиру? По адресу расположения недвижимости. Для этого достаточно набраться немного терпения и подождать.

Дело все в том, что налоговые органы обязаны рассылать уведомления с квитанциями об оплате налогов. Это касается всех платежей. Не позднее, чем за месяц до окончания срока внесения денежных средств населению рассылаются квитанции по почте. В платежке будут указаны данные о недвижимости, а также сумма налога.

Задолженность (при ее наличии) тоже отображают в квитанциях. Чаще всего налоговые органы рассылают уведомления с просьбами погасить долги. Данный метод хорош, но иногда ждать не хочется. Либо платежка уже была выслана, но по каким-нибудь причинам она ее не получили или потеряли. В подобных ситуациях можно пойти иными путями.

Личный визит

Например, самостоятельно сходить в районную ФНС по месту прописки гражданина (и расположения квартиры). Там всем собственникам обязаны по требованию предоставлять информацию о задолженностях перед государством.

Как узнать сумму налога на квартиру? Ответить на данный вопрос помогут сотрудники налоговой службы. Необходимо:

- Собрать документы, которые подтвердят права собственности на недвижимость. Обычно достаточно принести с собой паспорт и свидетельство о праве собственности/выписку из ЕГРП.

- Обратиться в ФНС по месту проживания гражданина. Предъявить все перечисленные ранее документы.

- Сообщить сотруднику о своих намерениях. Подождать. Работник ФНС обязан сообщить о задолженности, сроках уплаты налога, а также распечатать квитанцию для погашения долга.

Ничего трудного или особенного в этом нет. Недостатком метода является то, что на его реализацию придется потратить немало времени. Поэтому на практике подобный прием используется не слишком часто.

Телефон

Хочется понять, сколько составит налог на квартиру? Как узнать о задолженностях или предстоящих налоговых платежах уже известно. Некоторую информацию можно извлечь при помощи телефонного разговора. О чем идет речь?

В налоговых службах, как правило, передают всю информацию о налогах и долгах гражданина. Достаточно просто позвонить в районную ФНС (по месту прописки собственника). По телефону удастся узнать:

- о сроках внесения денежных средств;

- о порядках расчета суммы, положенной к уплате;

- о сроке проведения почтового информирования населения.

А вот непосредственную сумму налога для конкретной квартиры придется выяснять лично. Подобная информация по телефону обычно не предоставляется.

Сайт ФНС

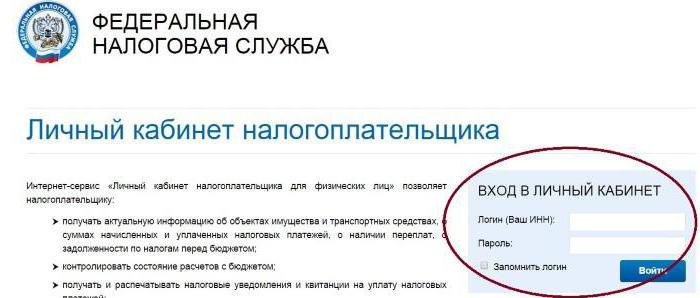

Интересует налог на квартиру? Как узнать задолженность по этому платежу? Можно воспользоваться "Личным кабинетом" на сайте ФНС РФ. Это наиболее верный и быстрый способ проверки долгов в области налогов при помощи интернета. Можно доверять подобному приему на все 100%.

Для того чтобы воплотить задумку в жизнь, у гражданина должен быть профиль на сайте nalog.ru. Получить доступ к "Личному кабинету" предлагается:

- путем прохождения регистрации через ФНС - орган выдаст данные для авторизации (нужен паспорт и ИНН);

- при помощи универсальной электронно-цифровой подписи (выдается специальными центрами);

- при помощи данных, полученных у операторов ЕСИА (почта России, МФЦ).

В любом случае, как только данные для входа в систему будут у гражданина, он сможет узнать о долге за квартиру или любое другое имущество. Достаточно придерживаться следующего алгоритма действий:

- Посетить сайт nalog.ru.

- В правой части страницы выбрать "Личный кабинет налогоплательщика".

- Ввести данные для авторизации в системе. Нажать на "Вход".

- Посмотреть информацию о налогах в профиле.

Подобный прием помогает получить сведения о последних налоговых платежах и операциях за 3 года. Быстро, удобно, не выходя из дома. Основной проблемой является регистрация в системе ФНС. Но решить ее проще, чем кажется.

Сторонние сервисы

Как узнать стоимость налога на квартиру? Можно воплотить задумку в жизнь при помощи разнообразных сторонних сервисов в интернете. Они предлагают по различным данным находить информацию о налогоплательщиках. Например, выдавать сведения о налогах по адресу квартиры или Ф. И. О. владельца имущества.

На самом деле сторонними сервисами пользоваться можно, но только на свой страх и риск. Зачастую подобного рода сайты оказываются обманом. Поэтому к сторонним, непроверенным ресурсам рекомендуется не обращаться. Даже если они предлагают узнать налог на квартиру по адресу недвижимости бесплатно.

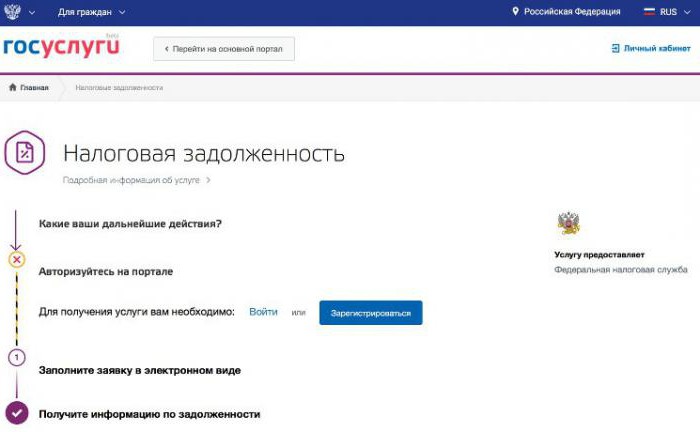

Портал "Госуслуги"

Вместо этого рекомендуется воспользоваться проверенными интернет-ресурсами. А их не так уж и мало! Например, неплохим вариантом является использование портала "Госуслуги". Этот сайт помогает получать государственные и муниципальные услуги не выходя из дома и абсолютно бесплатно!

Интересует налог на квартиру? Как узнать задолженность и оплатить ее при необходимости? Можно действовать так:

- Зайти на портал gosuslugi.ru. Пройти на нем авторизацию.

- Перейти в раздел "Государственные услуги"-"ФНС".

- Выбрать "Проверка налоговых задолженностей" или нажать на "Бесплатное информирование граждан о налоговых задолженностях".

- Ознакомиться с информацией и кликнуть на "Получить услугу". Либо просто изучить сведения о налогоплательщике.

При наличии аккаунта на "Госуслугах" можно пойти иным путем - заглянуть в "Личный кабинет". Там, при наличии сведений о гражданине (ИНН) будет отображаться информация о сумме долга перед государством.

Использование портала "Госуслуги" подходит не всем. Если активного профиля на сайте нет, лучше выбрать иной способ проверки долга. Ведь для активации аккаунта необходимо подождать 14 дней с момента регистрации.

Сервис "Оплата госуслуг"

Как узнать сумму налога на квартиру, а также погасить задолженность? Поможет сторонний ресурс под названием "Оплата госуслуг". Сайт помогает получить сведения о налоге и оплатить их.

Для того чтобы узнать налог на квартиру по ИНН или другим данным, необходимо:

- Зайти на сайт "Оплата госуслуг".

- Выбрать пункт "Задолженность по налогам". Эта кнопка располагается в верхней части экрана.

- Поставить отметку напротив "По ИНН".

- Ввести в соответствующее поле необходимые данные.

- Кликнуть на "Найти".

После проведенных действий произойдет поиск сведений обо всех имеющихся задолженностях. Результаты будут выведены на экран. Этот способ хорош для тех, кому хочется сразу узнать обо всех долгах (они подписываются) и погасить их.

Банкинг

Как узнать налог на квартиру через интернет? Сейчас многие банки предлагают услугу типа "Проверь налоги". После получения данных можно быстро оплатить через интернет выданный системой платеж. Все банки позволяют узнавать о долгах приблизительно одинаково.

Например, "Тинькофф"-банк предлагает сервис "Налоги". Всего в несколько кликов можно получить сведения обо всех налоговых задолженностях, в том числе и за квартиру.

Для того чтобы воспользоваться услугой, требуется:

- Посетить страницу www.tinkoff.ru/taxes.

- Выбрать документ, по которому будет осуществлен поиск. Можно получить сведения при помощи паспортных данных налогоплательщика или его ИНН.

- Набрать в соответствующие поля необходимую информацию.

- Написать в специальном окне логин для входа (для пользователей "Тинькофф") или номер мобильного телефона.

- Нажать на "Узнать задолженность".

Несколько минут ожидания - и дело сделано. Можно увидеть на экране, в какую сумму выльется налог на квартиру. Как узнать о данном платеже иначе? Есть еще один прием!

Электронные кошельки

Как узнать налог на квартиру по ИНН? Последний проверенный совет - это использование электронных кошельков. Практически все сервисы имеют услугу "Проверка налогов". Они позволяют быстро получить соответствующую информацию и погасить задолженность при помощи электронного кошелька.

Как узнать сумму налога на квартиру при помощи "Яндекс. Денег", например? Поможет следующий алгоритм действий:

- Зарегистрироваться на "Яндекс. Деньги". Если у гражданина есть профиль, пройти в нем авторизацию.

- Выбрать "Товары и услуги"-"Налоги".

- Набрать в поле ИНН гражданина и кликнуть по "Проверить".

- Дождаться результатов проверки. При необходимости продолжить операцию и погасить долг.

Важно: гражданину будут выданы все имеющиеся налоговые платежи. Поэтому предложенный метод позволяет получить информацию не только о налоге на имущество.

Сайт судебных приставов

Интересен налог на квартиру? Как узнать задолженность, если имеет место огромная просрочка? Рекомендуется обратиться к помощи сайта судебных приставов РФ. Там есть сервис "Узнай свою задолженность". Он помогает бесплатно получить сведения об открытых долгах. А вот оплачивать их придется отдельно.

Как узнать, пришел налог на квартиру в виде образовавшегося долга или нет? Для этого достаточно:

- Открыть сайт судебных приставов. Он расположен по адресу fssprus.ru.

- Выбрать регион, в котором проживает гражданин.

- Набрать Ф. И. О. человека, а также дату его рождения.

- Нажать на "Найти".

Как уже было сказано, подобный прием актуален тогда, когда человек долго не платил налоги. Поэтому пользоваться им рекомендуется только в крайнем случае.

Способы оплаты

Как узнать, как заплатить налог на квартиру? Об этом сообщат в ФНС РФ. Достаточно позвонить в налоговую службу. Оплатить налог можно:

- в любой кассе банка;

- через электронные кошельки;

- посредством интернет-банкинга;

- в банкоматах и терминалах оплаты от банков;

- в специальных терминалах ФНС;

- через "Госуслуги";

- при помощи "Оплаты госуслуг".

Поскольку уплата налогов является обязанностью практически каждого жителя страны, а уклонение или несвоевременная оплата грозят штрафными санкциями, изучим вопрос, как самостоятельно проверить налоговую задолженность физического лица и при необходимости оплатить ее.

– федеральный прямой налог, являющийся источником формирования бюджетных доходов, которые впоследствии распределяются в той или иной мере на все слои населения страны.

Плательщиками данного налога в Российской Федерации являются физические лица – налоговые резиденты, а также лица, получающие какие-либо доходы на территории страны вне зависимости от имеющегося у них гражданства. Причем для каждого перечисленного случая установлены определенные ставки налога.

Объект налогообложения – доход в денежной форме за предыдущий календарный год, полученный физическим лицом-резидентом как на территории Российской Федерации, так и за ее пределами, а также доход физического лица-нерезидента, который был получен от источника в России в виде заработной платы и прочих вознаграждений за фактически выполненные трудовые или другие обязанности, доход от реализации личного имущества или от сдачи его в аренду, страховые выплаты, дивиденды, роялти и авторское вознаграждение и т. п.

Также служит объектом налогообложения полученная физическим лицом материальная выгода , которая представляет собой:

- доход, полученный в результате покупки финансовых инструментов или ценных бумаг, а именно – разница между реальной рыночной ценой и стоимостью их покупки;

- экономическая выгода от использования кредитных средств, полученных от другого физического лица, предпринимателя или организации на безоплатной основе или по сниженной процентной ставке;

- экономия после приобретения товара или услуги на более выгодных условиях у связанного или взаимозависимого лица.

Узнать, есть ли у физического лица долг перед государством, поможет .

После получения физическим лицом доходов от источника в России, как резидентом так и нерезидентом, оно должно оплатить соответствующую сумму подоходного налога в бюджет страны.

Ответственность

В случае нарушения сроков оплаты налога на доходы физических лиц за предыдущий период предусмотрена следующая ответственность в виде штрафных санкций :

- штраф в сумме 10 тыс. рублей за однократное нарушение правил налогообложения за один налоговый период без признака налоговых правонарушений;

- штраф в сумме 30 тыс. рублей за неоднократные нарушения правил налогообложения в течение нескольких налоговых периодов;

- штраф в сумме 20% от размера неоплаченного налога, но не менее 40 тыс. рублей за оплату налогов не в полном объеме, при осознанном занижении налогооблагаемой базы для расчета суммы.

Таким образом, нарушение сроков оплаты налоговых платежей влечет за собой серьезные штрафные санкции, которые должно будет оплатить физическое лицо вместе с суммой налогового долга, поэтому в случае возникновения сомнений относительно необходимости оплаты тех или иных платежей, стоит проверить налоги физического лица и при необходимости вовремя оплатить их.

Сроки уплаты

Физическое лицо, которое оплачивает налог на полученные доходы, должно по 31 марта заполнить декларацию за отчетный год и передать ее в налоговую инспекцию по месту своего проживания, а до 1 декабря осуществить оплату начисленной суммы долга в полном объеме.

За наемных работников суммы подоходного налога в бюджет оплачивает работодатель, тем самым освобождая своих сотрудников от подачи декларации и оплаты налогов. Все прочие доходы подлежат налогообложению со стороны получившего их в отчетном периоде физического лица.

Данные о продаже физическим лицом имущества и получения определенной суммы дохода должны быть переданы органами, оформляющими сделку по продаже в налоговую инспекцию сразу после ее осуществления.

Как проверить налог физических лиц

Существует несколько вариантов, как проверить задолженность по налогам физических лиц: воспользовавшись данными Федеральной налоговой службы, Федеральной службы судебных приставов или порталом Госуслуг. Рассмотрим более детально, как осуществить проверку налоговой задолженности своими силами.

На сайте Федеральной налоговой службы (ФНС)

Сайт Федеральной налоговой службы (ФНС) позволяет проверить задолженность физического лица, имея доступ к Интернету. Сайт налоговой инспекции – www.nalog.ru , посетив этот официальный сайт, можно узнать задолженность.

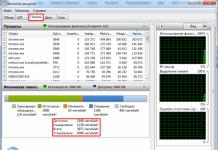

Для того чтобы воспользоваться данным методом проверки задолженности, следует предварительно обратиться в Федеральную налоговую службу , написав соответствующее заявление и зарегистрировавшись в ФНС путем получения регистрационной карты с паролем для входа к базам данных, из которых и можно будет узнать свою задолженность по налогам. В данной базе поиск задолженности осуществляется по ИНН физического лица.

После получения в налоговой службе доступа и временного пароля к базе данных налоговых начислений следует зарегистрироваться на сайте ФНС, причем логином личного кабинета является ИНН физического лица, подождать три дня для активации доступа, по истечении которых можно узнать свою задолженность в режиме он-лайн.

О том, как узнать задолженность по налогам в личном кабинете налогоплательщика на сайте ФНС, смотрите в видео:

На портале Госуслуг

Единый портал государственных услуг позволяет выяснить наличие задолженности по налогам физических лиц по их фамилии и прочим личным данным. Для этого нужно посетить сайт gosuslugi.ru и кликнуть на вкладку «Налоговая задолженность физических лиц», предварительно пройдя несложную регистрацию с указанием своих персональных данных и номера телефона, на который придёт SMS-сообщение с активацией доступа на портале Госуслуг.

На сайте Федеральной службы судебных приставов (ФССП)

В случае появления просроченных платежей по налогам они отображаются на официальном сайте Федеральной службы судебных приставов (ФССП) fssprus.ru . Данный сервис имеет вкладку «Реестр розыска по исполнительным производствам», которая позволяет узнать информацию о своём долге по ИНН.

Решив воспользоваться ФСНП РФ и посетив официальный сайт с целью проверить, есть ли долги по оплате налогов, можно оперативно получить запрашиваемые сведения и моментально произвести проверку сумм налога по своему ИНН, поскольку данный сервис не требует предварительной регистрации. Несомненное достоинство сайта Федеральной службы судебных приставов – возможность проверить налоги по фамилии, имени и отчеству физического лица в случае невозможности введения данных ИНН по тем или иным причинам.

О том, как проверить и оплатить задолженность на официальном сайте Федеральной службы судебных приставов, смотрите в видео:

Что делать при наличии задолженности по налогам

Поскольку современное законодательство предусматривает ограничение выезда за пределы Российской Федерации физического лица, которое имеет задолженность по оплате налогов и некоторые другие неприятные моменты, имеет смысл предупредить подобные ситуации и выяснить состояние своей налоговой истории и узнать наличие или отсутствие какой-либо задолженности по фамилии или ИНН любым удобным способом.

В случае обнаружения сумм долга по налогу следует оперативно выяснить, правильно ли было сформировано долговое обязательство физического лица, и предпринять меры по его закрытию.

По вине физического лица

Что же делать, если, осуществив проверку налоговой задолженности физических лиц по своему ИНН или фамилии, человек выяснил, что у него есть определенная сумма долга по неуплате налога по его вине – не успел или не смог вовремя оплатить налоговое обязательство в полном объеме? Выход у такого налогового должника один – погасить сумму задолженности по налогу и начисленные штрафные санкции для окончательного закрытия данной проблемы.

В случае неуплаты физическим лицом начисленной суммы налога на доходы в течение 6 месяцев, ФНС подключает к работе по взысканию задолженности суд и исполнительные службы.

По вине ФНС

В том случае, если физическое лицо обнаружило на общедоступном сервисе информацию, что у него начислены определенные суммы долга по налогам по фамилии или ИНН, но у него в отчетном периоде не было доходов, которые подлежат налогообложению, ему рекомендуется посетить лично налоговую инспекцию и выяснить с сотрудниками правомерность начисления долга.

Если задолженность суммы налога образовалась вследствие ошибки или сбоя программного обеспечения, работники инспекции устранят ошибочное начисление, и вопрос задолженности физического лица будет закрыт без необходимости ее погашения.

Как оплатить задолженность по налогам физических лиц

В случае несвоевременной оплаты задолженности по налогам – при первой же возможности осуществить проверку задолженности, выяснить точную сумму долга и оплатить ее, не дожидаясь роста штрафных санкций, запрета выезда из страны и общения с сотрудниками суда. Оплатить задолженность по налогам физических лиц можно как в электронной форме, так и в бумажной.

В бумажном виде

Для того чтобы произвести оплату задолженности по налогам в бумажном виде, следует взять соответствующий бланк в налоговой инспекции по месту проживания, заполнить необходимые реквизиты и оплатить по нему необходимую сумму в ближайшем банке, который принимает налоговые платежи.

Во избежание неприятностей и долгих выяснений, была ли произведена оплата и в какие сроки, следует сохранять оплаченные квитанции и чеки.

В электронной форме

Официальный сайт Федеральной налоговой службы позволяет не только проверить долги по ИНН физического лица, но и оплатить их в электронной форме. Чтобы воспользоваться данной услугой, следует кликнуть на вкладку «Уплата налогов физических лиц», затем в диалоговом окошке выбрать вид налога из ниспадающего списка, указать тип и сумму платежа и оплатить сумму начисленного долга.

Так как узнать, есть ли задолженность по налогам у того или иного человека, не займет много времени и усилий, рекомендуется периодически пользоваться такой он-лайн услугой, поскольку уплата налогов – незыблемая обязанность каждого жителя страны, а небольшой долг может существенно вырасти за счет начисляемых штрафных санкций, то такую ситуацию легче вовремя выявить, чем устранять вызванные ею неприятные моменты.

Если ли способы быстро узнать суммы задолженности по налогу на имущество физических лиц?

Рассмотрим, куда обратиться, как получить сведения о своих долгах и какие правила действуют при уплате налога в государственную казну.

Вы не знаете, как узнать задолженность по налогу на имущество физических лиц и рассчитывается ли сумма онлайн?

Есть несколько способов выяснить, что вы должны государству и в каком размере. Обратимся к законодательству и определим, каким образом получить сведения о долгах.

Общие сведения

В чем же суть налога на имущество физического лица? Рассмотрим, когда возникает обязанность платить налог, в каком размере и когда.

Ведь только разобравшись с азами законодательства, можно будет уберечься от образования сумм задолженностей, а значит, и сумм штрафа.

Основы налога

Плательщиками налога на имущество физических лиц считают граждан, что владеют имущественными объектами и имеют право собственности на них. Это касается тех объектов, что облагаются налогом в соответствии со .

Уплачивают налог такого типа также лица, которые не имеют гражданства и те, кто является гражданином другого государства.

Налог на имущество – регулярный платеж, что перечисляется каждый год. При этом нет разницы, используется собственником объект или нет.

Если право собственности в отношении одного объекта имеет несколько лиц, то налоги стоит платить каждому пропорционально своей доле.

В том же случае, когда объект принадлежит несовершеннолетнему, сумму должен перечислять его законный представитель. Платить налог необходимо с момента, когда получено уведомление от уполномоченных структур.

С начала 2017 года в отношении налога на имущество действуют ставки, что утверждаются нормативной документацией уполномоченного органа муниципального образования.

При этом стоит ориентироваться на правила, которыми определяется налоговая база ().

В муниципальном образовании субъекта РФ, где налоговая база – кадастровая стоимость, ставки будут установлены в таких рамках 0.1, 2, 0.5% в отношении:

| Дома или другого помещения | Предназначенного для проживания |

| Объекта, что не достроен | Если по проекту строение – это жилой дом |

| Единого комплекса, что является недвижимым имуществом | В составе которого есть хоть один объект, предназначенный для проживания |

| Гаражного помещения и машино-места | — |

| Хозяйственного здания или сооружения площадью до 50 м.кв. | Которое располагается на территории, что предназначена для ведения хозяйства (дачного или личного подсобного), садоводства и т. п. |

В муниципальном образовании территориального округа, где налоговая база определяется на основании инвентаризационной стоимости, стоит учесть следующие правила.

Видео: налог на имущество физических лиц с 2017 года

Ставка устанавливается с учетом коэффициента-дефлятора суммарной инвентаризационной цены объекта, что облагается имущественным налогом, и является собственностью гражданина.

Такое правило распространяется в отношении объектов, что размещаются в одном муниципальном образовании. Действительны такие ставки:

| С ценой до 300 тыс. руб. | 0,1 % |

| 300 – 500 тыс. | 0,1 – 0,3% |

| От 500 тыс. | 0,3 – 2% |

В том случае, если ставки не оговорены в нормативной документации, будет применяться ставка 0,1%, что умножается на коэффициенты-дефляторы, если цена – до 500 тыс., 0,3% — относительно остального имущества.

Ставки могут отличаться. Влияющими факторами являются:

- суммарная инвентаризационная цена объектов, что умножается на коэффициент;

- виды объектов обложения налогом;

- месторасположение имущественного объекта;

- вид территориальной зоны, в рамках которой располагается объект.

В отношении налога на имущество может устанавливаться льгота, величина которой – сумма налога, что подлежит перечислению в государственные органы, если объект не используется лицом для ведения предпринимательской деятельности.

Льготу можно использовать относительно одного объекта на выбор плательщика. При расчете суммы налога, что должна быть уплачена в бюджет, стоит использовать такую формулу:

Если владельцев несколько, то стоит ориентироваться на такую формулу:

Налоговым периодом считается календарный год. Отчетные периоды не установлены.

Что относится к объектам?

Объектами налогообложения являются:

- жилые дома;

- комнаты;

- квартиры;

- гаражи и машино-места;

- дачные домики;

- единые комплексы недвижимого типа;

- другие сооружения;

- строения, что не достроены;

- часть объекта, что принадлежит гражданину на праве общей собственности ().

Не является объектом обложения налогом имущество, что находится в составе общих имущественных объектов многоквартирных домов.

Нормативная база

Рассчитывать и уплачивать налог на имущество стоит, ориентируясь на правила нормативного , а также на , что прошла регистрацию 20 января 2000 № 2057.

Как проверить задолженность по налогу на имущество физических лиц?

Представителем налогового органа высылается уведомление, на основании которого будет перечисляться сумма налога. Если же такой документ вы не получили, стоит самостоятельно выяснить сумму задолженности.

Причины возникновения задолженности:

- неправильно рассчитано сумму налога;

- несвоевременно подано сведения в налоговые структуры.

Куда обращаться?

Узнать свои долги по налогу вы можете в региональном отделении налогового органа. Но в таком случае будьте готовы выделить не один час, ведь придется отстоять очередь.

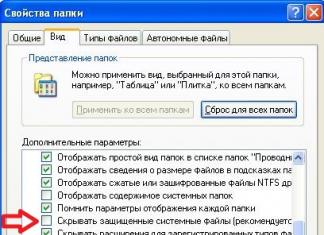

Для тех, кто не желает тратить свое время, существуют такие способы выяснения сумм к уплате:

| С помощью программ специализированных операторов | Бухсофт, СКБ Контур, Астрал-отчет и т. д. |

| Через сайт nalog.ru | Для этого вам понадобится ввести свой ИНН и найти необходимое отделение МНС |

| Через сервис fssprus.ru | Это страница службы судебного пристава. Чтобы выяснить свою задолженность, стоит зайти в раздел, где отражается банк сведений исполнительного производства. Здесь же можно и уплатить сумму |

| gosuslugi.ru | На сайте можно узнать долг, рассчитать сумму налога |

Гражданин может проверить задолженность онлайн, пройдя процедуру регистрации. Отражают ИНН, адрес, ФИО, дату рождения и другие запрашиваемые сведения.

Личный кабинет налогоплательщика на сайте ФНС

Можно узнать задолженность по налогу на имущество физических лиц по ИНН и на официальном интернет-портале Федеральной налоговой службы.

Через личный кабинет плательщики имеют возможность выполнять такие операции:

- Обратиться к представителю налогового органа без посещения представительства.

- Узнать движение денежных средств, что уплачивались в бюджет.

- Составить уведомление и квитанцию для уплаты налога на имущество.

- Подготовить .

Если такой лимит не превышен, то инспектор не имеет права обращаться в суд, пока не пройдет 3 года с периода, когда было нарушено первое требование, высланное плательщику. Только по истечению этого времени иск подается на протяжении 6 месяцев.

Но допустим, что гражданин должное время не исполнял требования, выдвинутые представителями уполномоченных структур, и постепенно сумма превысила 3 тыс. рублей. С этого момента у инспектора появится основание для обращения в суд.

Если установленные сроки для обращения Налоговой инспекции в суд будут пропущены, то дело будет рассмотрено только в случае уважительной причины пропуска крайних дат (ст. 48 п. 2 – 3 НК).

При подаче иска, инспектор должен направить его ксерокопию и налогоплательщику. Если должник не получил уведомление, все действия представителя налогового органа могут быть обжалованы в судебном порядке ().

Так как налоговая инспекция имеет график работы, что не всегда удобен плательщикам, способ выяснения задолженности посредством интернет-ресурсов является оптимальным решением проблемы.

Ведь вы имеете возможность в любое время проверить состояние своих задолженностей по налогу на имущество физического лица, а также произвести оплату онлайн без лишней волокиты и временных затрат.